De la pasta al venture

Conoce al fundador de 13 Ventures , una firma con sede en la ciudad de Nueva York que está redefiniendo el capital de riesgo.

A algunas personas les gusta quedarse en su zona de confort tanto como sea posible. ¿Quién puede culparlos? Sin duda el statu quo tiene sus comodidades. Afortunadamente para sus socios, Diego Berrio, fundador y socio director de 13 Ventures, no es una de esas personas. A sus 34 años de edad, su carrera se ha definido por una necesidad constante de empujarse a sí mismo y desafiar expectativas.

Berrio comenzó su práctica de inversión como parte del negocio de su familia en Colombia. Desde entonces ha trabajado extensamente en la industria del capital privado liderando equipos de inversión, y ha desempeñado cargos de finanzas corporativas y planeamiento estratégico. Tras un tiempo como gerente de portafolio del fondo de hospitalidad Bricapital, Berrio participó en deals que excedieron los $400 millones de dólares cuando fue director de inversiones en Terranum Hotels, un holding de inversión que hace compras apalancadas en toda América Latina. Después se unió a la compañía de e-learning Edupol, donde fungió como Chief Financial Officer (CFO) y fue Director de Planeación Estratégica.

En vez de dormir en sus laureles, Berrio estaba hambriento por aprender más y decidió obtener un Master in Business Administration (MBA) en HEC París para expandir su perspectiva y obtener experiencia en el escenario internacional. Habiendo estudiado en una escuela francesa en Colombia, aprovechó la oportunidad para volver a introducirse a esta cultura. Mientras estuvo estudiando, se unió al equipo de inversión de de Hardware Club, un fondo de inversión de capital de riesgo (o venture capital) con oficinas en París, San Francisco y Tokio. Más adelante, Diego se convertiría en el primer Emprendedor en Residencia de aquel fondo, en donde desarrollaría su tesis de inversión.

Al graduarse, Berrio se enfrentó a una decisión importante: ¿debería obtener un empleo estable con un salario cómodo o arrojar esa seguridad al viento al comenzar su propio fondo de capital de riesgo? Para él, la respuesta era obvia: como siempre, le motivaba tomar nuevos retos, por lo que creó BrightSky Ventures, un fondo de capital semilla enfocado en el sector aeroespacial. Tras realizar varias inversiones exitosas, se asoció con Starta Ventures, un fondo y acelerador en Nueva York, para lanzar 13 Ventures y llevar innovación fresca al espacio del capital de riesgo.

El enfoque de 13 Ventures es todo menos tradicional, pero tiene sus raíces en los años de experiencia en la industria que demuestra Berrio. Lee más para conocer sobre el viaje personal del fundador, cómo se enamoró del capital de riesgo y por qué tomar la ruta fácil nunca fue una opción.

Comenzaste con tu negocio familiar.

Comencé mi carrera en un fondo de pensiones en Bogotá tras graduarme en Economía. Hacía seguimiento de mercados financieros, analizando principalmente la data macroeconómica y analizando su posible impacto en los mercados globales. Aunque siempre me interesó entender la dinámica del mundo financiero desde una perspectiva académica, me di cuenta rápidamente que no era mi vocación profesional y que prefería estar estar en en el sector real. Tras un periodo decidí mudarme de regreso a mi ciudad natal y tomar temporalmente las riendas de los negocios de mi familia en Cali, porque mi padre estaba muy enfermo.

Una de las compañías trabaja en el desarrollo e inversiones de bienes raíces. La otra, que habíamos adquirido recientemente, produce y distribuye productos alimenticios de consumo masivo, incluyendo pasta. Reconocimos el potencial de la marca en el mercado y decidimos extender el portafolio de productos dentro de la categoría de pastas pero también a otras como aceites de cocina, cereales, purés, salsas, etc. Adicionalmente empezamos a exportar.

Después de algunos años vendimos la compañía de consumo a un grupo internacional. Mirando hacia atrás, hoy me doy cuenta la increíble experiencia y aprendizaje que fue para mí porque tuve la oportunidad de participar en el ciclo completo del turnaround de una empresa: de la adquisición al exit y como parte tanto del equipo de inversión como el de operación.

Me di cuenta que amaba este tipo de trabajo porque en el mundo real, cuando estás administrando una compañía, te conviertes en el dueño de tú destino. Cuando inviertes en mercados globales, eres un espectador. Puedes hacer todo el análisis que quieras, pero al final no me emocionaba sentir que estaba haciendo algo relativamente pasivo y en donde la capacidad de agregar valor es marginal.

Al final, las compañías son personas y a mí me preocupa el conectar a nivel humano. Esa conexión personal me era más importante que solo mirar índices o hacer análisis técnico. El toque personal hace una gran diferencia.

Así que tenías un empleo cómodo con el negocio de tu familia pero decidiste dejar eso atrás e iniciar algo nuevo. ¿Qué pasó después?

Sí. Fue importante para mí seguir retándome. Pasé algunos años en el capital privado (o private equity) y después me uní a una compañía de tecnología de educación con un propósito social. Había crecido mucho en términos de estudiantes e ingresos pero no había logrado ser rentable tras ocho años en el mercado. La compañía necesitaba una drástica revisión operativa y también tenía que reestructurar su deuda y su capital.

Fuimos capaces de reestructurar la deuda, tuvimos que reducir el equipo en un 30%; también cambiamos la estrategia de marketing y trajimos a firmas de capital de riesgo como inversionistas. Cuando trabajamos con estos inversionistas, me inspiré porque realmente se sintió que estaban en nuestro equipo. Vi de primera mano qué tan entusiastas y activos eran los fondos de capital de riesgo y que genuinamente querían ayudar a construir y aportar a la misión de la compañía, en vez de solo vernos como un vehículo para lograr un retorno de inversión.

¿Cuál fue el problema que atravesaste al levantar fondos como un operador?

El problema era ver que necesitábamos capital, y que cuando lo necesitas con tanta urgencia el juego deja de estar en tu cancha. Ya no estás dirigiendo el show. Por esta razón, sugiero que todas las startups levanten fondos mucho antes de que se les termine el efectivo, porque entonces te desesperas y tomas decisiones sub-óptimas. Si le muestras eso a un inversionista, puede ser que no obtengas los mejores términos o incluso ningún término.

Básicamente recibimos un ultimátum de los accionistas que dijeron: “Ya no vamos a fondear esta compañía si no hay inversionistas institucionales.” Así que estábamos yendo contrarreloj debido a que sólo teníamos 9 meses de runway para básicamente darle la vuelta al negocio.

En el momento estábamos negociando con fondos de riesgo. La compañía ya estaba facturando cerca de $20 millones de dólares, así que la negociación realmente era sobre lo financiero y había mucho ir y venir. Pero al final siempre fuimos capaces de ver que la intención de estos inversionistas era apoyar a la firma y hacerla crecer para extender su impacto en la región.

Después de tres trimestres, la compañía comenzó a generar utilidades. Encontramos un inversionista con sede en Nueva York para apoyar el crecimiento, y quedé muy satisfecho con el rol del capital de riesgo. Con el venture capital todo se concentra en construir y crear cosas juntos.

Antes de unirme a Edupol, había decidido viajar para obtener el MBA. De ahí, me mudé a París, y me puse en la misión de encontrar trabajo en un fondo de capital de riesgo. Encontré uno llamado Hardware Club y era exclusivamente para startups de hardware.

Así que de nuevo estabas en una situación cómoda que dejaste atrás para probar cosas nuevas. ¿Por qué quisiste un MBA?

Quería un MBA porque pensé que era el puente más rápido para tener experiencia internacional. Quería dar el salto hacia Francia, porque de niño estudié en un colegio francés y siempre tuve el sueño de vivir la cultura con la que crecí.

Mi viaje como emprendedor me ha enseñado mucho más de lo que aprendí durante el MBA. Es difícil compararlos, pero me arriesgo a decir que aprendes mucho más mientras construyes un negocio que si solamente estudias negocios. Realmente estás viviéndolo en carne propia y mediante el sube y baja cotidiano. Eso es muy emocionante y tú creces mientras el negocio crece, por lo que obtienes mayor conocimiento. Tal vez si hubiera tenido la oportunidad hace cuatro años de tomar la colegiatura del MBA y todos los gastos adicionales que implicaba, y con ese dinero construir una compañía en otro país mediante un programa de aceleración o incubación, lo haría.

¿Cuándo supiste que era tiempo de iniciar tu propio fondo?

Nunca hubo un momento “¡Eureka!”. Solo sentí que necesitaba ser antes de terminar el MBA porque si saltaba hacia un empleo bien pagado y cómodo, correría el riesgo de quedarme ahí. Sería demasiado doloroso. Solo sentí que debía dar el salto. La cuestión es que siempre tendrás razones para esperar un poco más para arrancar. El momento en que sientas que estás listo tal vez sea demasiado tarde.

Por supuesto que muchas personas quieren “sentirse” preparadas y ajustan perfectamente el momento de su viaje como emprendedor, pero en mi opinión no funciona de ese modo. “Estar” o sentirse preparado es una apreciación subjetiva y siempre incorrecta.

En mi caso, en algún punto durante mi MBA estaba haciendo números sobre cuántos años tendría que pasar en un fondo de renombre para obtener suficiente pedigrí (o track record, como le llamamos en la industria) y estar preparado para operar mi propio negocio. Me di cuenta que aún en el escenario más agresivo, estaba haciendo excusas para retrasar el inicio durante mínimo 3 años. En ese momento pensé que era ridículo. Dejé de pensarlo y decidí dar el salto. ¿Por qué no? ¿Por qué no ahora? Sabía que aún tenía mucho que aprender, pero pensé que la mejor manera de comenzar era mediante la acción. Sabía que podría aprender rápido, y mientras tuviera la humildad y disposición para ello, la experiencia llegaría. Y eso fue lo que hice cuando fundé BrightSky Ventures.

¿Cómo encontraste a tus primeros inversionistas? ¿Cómo decidiste cuáles serían las primeras compañías en las que querías invertir?

Mis primeros inversionistas son personas con quien desarrollé una estrecha relación durante mi paso por París. Todos estaban muy emocionadas por las ideas que les compartía mientras pensaba en el modelo de la compañía; en qué industria quería invertir y por qué. Hubo quienes dijeron “Oye, si encuentras una inversión, yo sería feliz de unirme.” Así que cuando encontré una inversión, les avisé y se unieron.

La primera compañía llegó mediante un amigo cercano que vive en San Francisco. Fue durante el momento en que yo estaba haciendo mucha investigación sobre innovación en la industria aeroespacial. Me emocionaban todos los cambios (desde propulsores espaciales reutilizables hasta nanosatélites y nuevos sistemas de propulsión) que estaban reduciendo los costos de campañas espaciales y que por ello volverían mucho más accesibles los beneficios de la industria. Estaba (aún lo estoy) optimista en cuanto a la visión de que muy pronto todo el mundo tendrá acceso al espacio de cierto modo. Esa fue la tesis de inversión que desarrollé en Hardware Club.

Invertí en varias compañías en etapa semilla, y muchas han pasado ya sea a una Serie A o actualmente están levantando una Serie A. Sin embargo, una de ellas –una compañía TravelTech – quebró. Fue ahí cuando me di cuenta, porque tenía mi propio pellejo en el juego, de lo que trata el mundo de capital de riesgo: doblar la apuesta en los ganadores y aprender a dejar ir a los demás. Debes tener un estómago fuerte para ello ya que desarrollas relaciones estrechas con los fundadores.

¿Qué más aprendiste de esa experiencia?

Debes hacer el post-mortem para tí mismo como inversionista cuando una compañía fracasa. ¿Por qué fracasó? ¿Tomaste alguna decisión de inversión equivocada? ¿Qué pude haber hecho diferente para salvar al negocio? ¿Qué supuestos resultaron estar equivocados cuando invertí? ¿Por qué? Creo que es el momento adecuado para reflexionar y mejorar tu toma de decisiones en el proceso de inversión. Es una increíble oportunidad de aprendizaje que no debe dejarse pasar. Es una oportunidad para crecer.

¿Qué crees que hizo que tus inversionistas te confiaran su dinero como fondo primerizo?

Compartimos los mismos valores. No era un desconocido para ellos. Estaban familiarizados con mis antecedentes y logros profesionales, así como con mi desempeño durante mi MBA y con mi integridad como persona. Algunos de ellos eran amigos del programa, otros eran empresarios que se convirtieron en mis mentores y consejeros. También tenía un enfoque distinto, que no era un enfoque de fondo sino uno mucho más sindicado: yo les llevé las oportunidades de inversión y les dije: “Voy a invertir mi propio dinero en esto. ¿Están dentro o no?”

Algunas de las personas a quienes invité a ser ángeles inversionistas eran emprendedores veteranos de la industria aeroespacial. Les expliqué la dinámica del capital de riesgo y cómo los grandes jugadores del riesgo en la industria aeroespacial, como Airbus, Boeing, Lockheed Martin, Safran y Thales, básicamente estaban desarrollando y colocando inversiones fuertes mediante sus brazos corporativos de capital de riesgo. Dado que la aeroespacial es una industria bastante compleja y muy concentrada, les dije que debían considerar invertir en innovación ya que, de lo contrario, la brecha entre ellos y los grandes integradores continuaría expandiéndose. Les ayudé a comprender la importancia de acercarse a la innovación externa a una escala global, y cómo debían hacerlo para mantenerse innovadores y básicamente tener un ojo en las cosas nuevas que estaban ocurriendo en su propia industria, lo cual no ocurría antes. Esta fue una tesis muy satisfactoria y la propuesta de valor de BrightSky.

Has relanzado BrightSky como 13 Ventures y ya no inviertes en la industria aeroespacial.

Decidimos dejar de invertir en la industria aeroespacial porque la cantidad de inversión por ronda crece de manera exponencial. En el caso general, las empresas más exitosas hoy en día levantan rondas de capital pre semilla que pueden cercanas a $1 millón de dólares. Las rondas semilla oscilan los $2 o $3 millones,y las series A alcanzan entre $5 y $10 millones, aunque hemos visto recientemente compañías que levantan $15 o $19 millones aquí en Nueva York. En el caso de la industria aeroespacial, puede ir de una ronda semilla de $3 millones hasta una serie A de $20, $30 o incluso $50 millones porque una vez que se ha probado el concepto, los grandes integradores empiezan a adquirir participaciones en las empresas de manera agresiva. Como resultado, los jugadores más pequeños se diluyen muy rápido. Fue muy difícil mantener los derechos prorrata –la participación de propiedad de la compañía que obtuvimos en la inversión inicial.

Con 13 Ventures también quisimos buscar algo que se relacionara más con mi experiencia y fuera un fit natural. No es que no pudiéramos agregar mucho valor estratégico a las startups aeroespaciales, pero queremos trabajar con startups donde podamos añadir valor en múltiples dimensiones. Esa es la razón por la que creamos un nuevo modelo con 13 Ventures, donde pusimos una caja de herramientas al servicio de las startups y en pro de su crecimiento. Nuestra oferta agrupa al capital, operaciones en diferentes mercados y una plataforma tecnológica completa para acelerar distintos procesos.

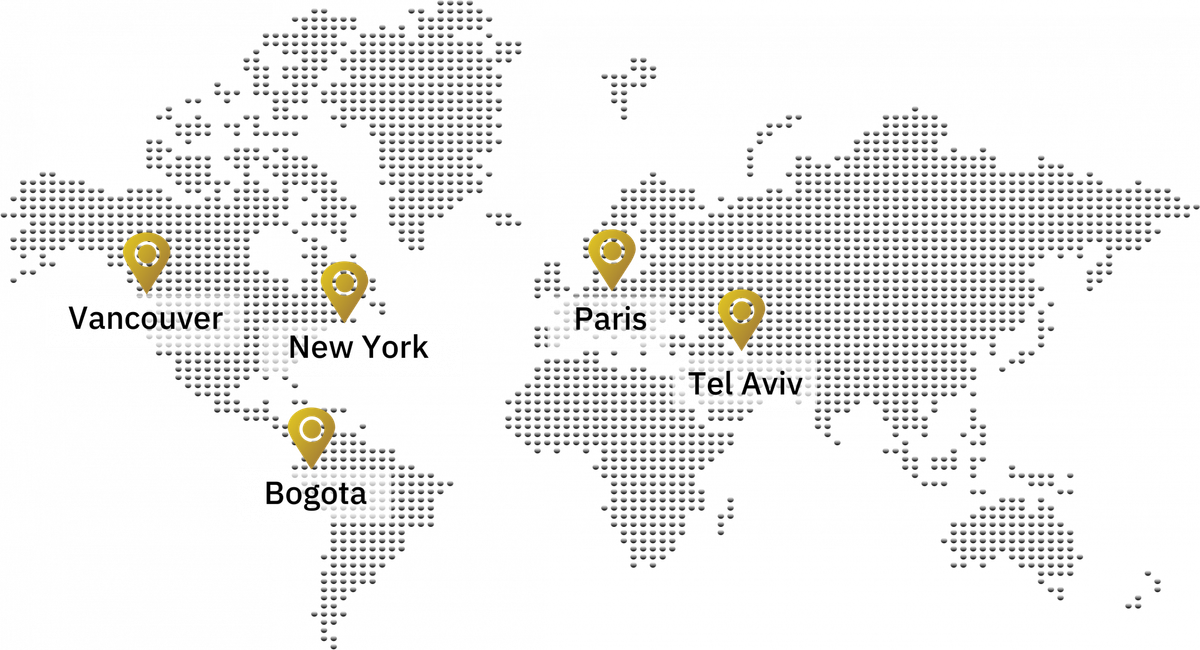

Mientras BrightSky tomaba forma viajé mucho para expandir mi red. Hice viajes a Israel, por toda Europa y también en EE.UU. Encontré la manera de ponerme en contacto con Katya Dorozhkina, la cofundadora de Starta Ventures, y realmente me gustó su ángulo: una firma transfronteriza de inversión de capital de riesgo. También desarrolló un programa de aceleración en Nueva York para ayudar a compañías de Europa Oriental a expandirse al mercado de EE.UU. y convertirse en jugadores globales.

Primero lanzamos el track de expansión de América Latina, que inicialmente estaba diseñado como un programa de aceleración. Nos dimos cuenta que para lograr que esas compañías se expandieran en la región realmente no necesitaban venir a Nueva York. En cambio, decidimos desplegar nuestro equipo en distintos mercados y ayudar a las compañías con operaciones y experiencia locales. Esto es algo que nadie está haciendo, o nadie que yo conozca al menos, en el espacio de riesgo.

Otro de los elementos importantes de 13 Ventures es que no trabajamos sólo con inversión de capital (equity). Trabajamos con un modelo de deuda de riesgo (venture debt) a la medida, el cual la cual es muy atractivo para compañías en etapa de expansión y en cualquier latitud ya que los pagos son flexibles y varían de acuerdo con la situación de la empresa.

Llegamos a la idea del venture debt pensando en cómo las valuaciones y rondas financieras han crecido en los últimos años. Nos dimos cuenta que debido a que el capital está más ampliamente accesible, los inversionistas están expandiendo valuaciones para obtener mejores deals. Sin embargo, esto ejerce gran presión sobre los emprendedores ya que los inversionistas exigen crecimientos exponenciales y, en la mayoría de los casos, insostenible. No queremos jugar ese juego en 13 Ventures. En cambio, jugamos uno distinto que hace sentido tanto para el emprendedor como para nosotros y nuestros LPs (limited partners) o inversionistas.

El venture debt es una excelente herramienta para emprendedores debido a que es compatible con el equity y minimiza la dilución. Nuestro modelo se adapta perfectamente a empresas jóvenes que crecen de manera dinámica pero no exigimos unicornios a los emprendedores. Por otro lado nuestro modelo tiene un elevado nivel de previsibilidad y los retornos son más estables que en el modelo tradicional de venture capital, lo cual se adapta mejor para otros LPs.

¿Cuáles son algunas de las razones que sientes te convertirán en un buen fit para inversionistas latinoamericanos?

Más que un fondo de inversión en tecnología nos vemos como inversionistas para soluciones enfocadas al consumidor. Nos sentimos tan cómodos con productos tangibles (como bienes de consumo empaquetados) como con productos digitales que pueden convertirse en líderes en América Latina (si es que provienen de otro mercado) o emerger desde la región para convertirse en una multilatina o tecnolatina (esparcida por todo el continente) y posteriormente desarrollar una huella global.

Somos un buen fit para inversionistas latinoamericanos porque diversificamos nuestro portafolio entre EE.UU. y Latinoamérica. También invertimos en productos y servicios con beneficios tangibles sin darle prelación a la tecnología. Ofrecemos un modelo que no depende de la baja probabilidad de encontrar unicornios. Nuestro modelo es estable y genera flujos tempranos de efectivo, lo cual lo hace menos especulativo, reduce el riesgo y por ende es más atractivo para el inversionista latinoamericano que busca portafolios balanceados y con exposición moderada al riesgo.

¿Cuál es el mejor consejo que has recibido?

“Construye tu propia compañía”. Cuando decides construir tu propia compañía, te sales totalmente de tu zona de confort y apuestas por ti mismo. Si no puedes apostar por ti mismo, entonces tienes un problema.

Es una oportunidad para ir mucho más allá de lo que podrías como empleado –a menos que te unas a la compañía en su etapa de incubación o aceleración. Cuando emprendes valoras pequeños detalles, pero sobre todo fortaleces tu fe porque estás invirtiendo y haciendo grandes apuestas por un futuro en el que crees pero que aún tus ojos no pueden ver.

¿Cuál es la misión de 13 Ventures?

Nuestra misión es llevar la oportunidad de transformación radical tanto a personas como a compañías que de manera poderosa impactan la vida de los demás.